Column

コラム

βventure capital Colum

ドーガン・ベータの歩みで振り返る、福岡市「スタートアップ都市宣言」からの10年

福岡市は、今年で「スタートアップ都市宣言」から10年の節目を迎えます。

それは私がベンチャーキャピタリストとしてのキャリアを歩み始めてから10年経った、ということでもあります。

福岡に根ざし、九州に拘った投資を行ってきた私達が見てきたこの10年を、具体的な数字も交えながら振り返っていこうというのが今回の趣旨です。

振り返りながら、改めて自分たちの立ち位置を確認することもできました。ドーガン・ベータの投資動向や、九州・福岡がどのような変化をしてきたのかが伝われば幸いです。

ドーガン・ベータ 取締役パートナー

静岡県静岡市出身。神戸大学在学中に「金融の地産地消」を実践するドーガンにインターンとして参画し後に入社。2017年にドーガン・ベータとして独立し現職。地域にスタートアップ・エコシステムを根付かせるにはどうすべきかを考えるのがライフワーク。漫画と生クリームが好き。

スタートアップ都市宣言から10年

2012年9月、テクノロジーとクリエイティブの祭典「明星和楽」で、就任1期目だった高島宗一郎福岡市長が「スタートアップ都市宣言」をしました。この年はドーガン・ベータが九州を巻き込んでのベンチャーファンドを組成した年でもあります。それから10年、スタートアップという文脈で、大きく、また不可逆的な変化が起こったことは皆さんご存知のことと思います。

現在、九州を拠点とするVC/CVCの数は増え続け、いまでは各地の行政もスタートアップ支援に力を入れています。起業家を尊重する文化が根付き始め、地域を拠点とする起業家がその地を離れざるを得ない、という状況が少しづつ変わってきていることに、これらの変化が少なからず寄与していることを感じる日々です。

まずは、九州のスタートアップ環境がどのように変わってきたのかを数字で見ていきましょう。

福岡のスタートアップは増えているのか

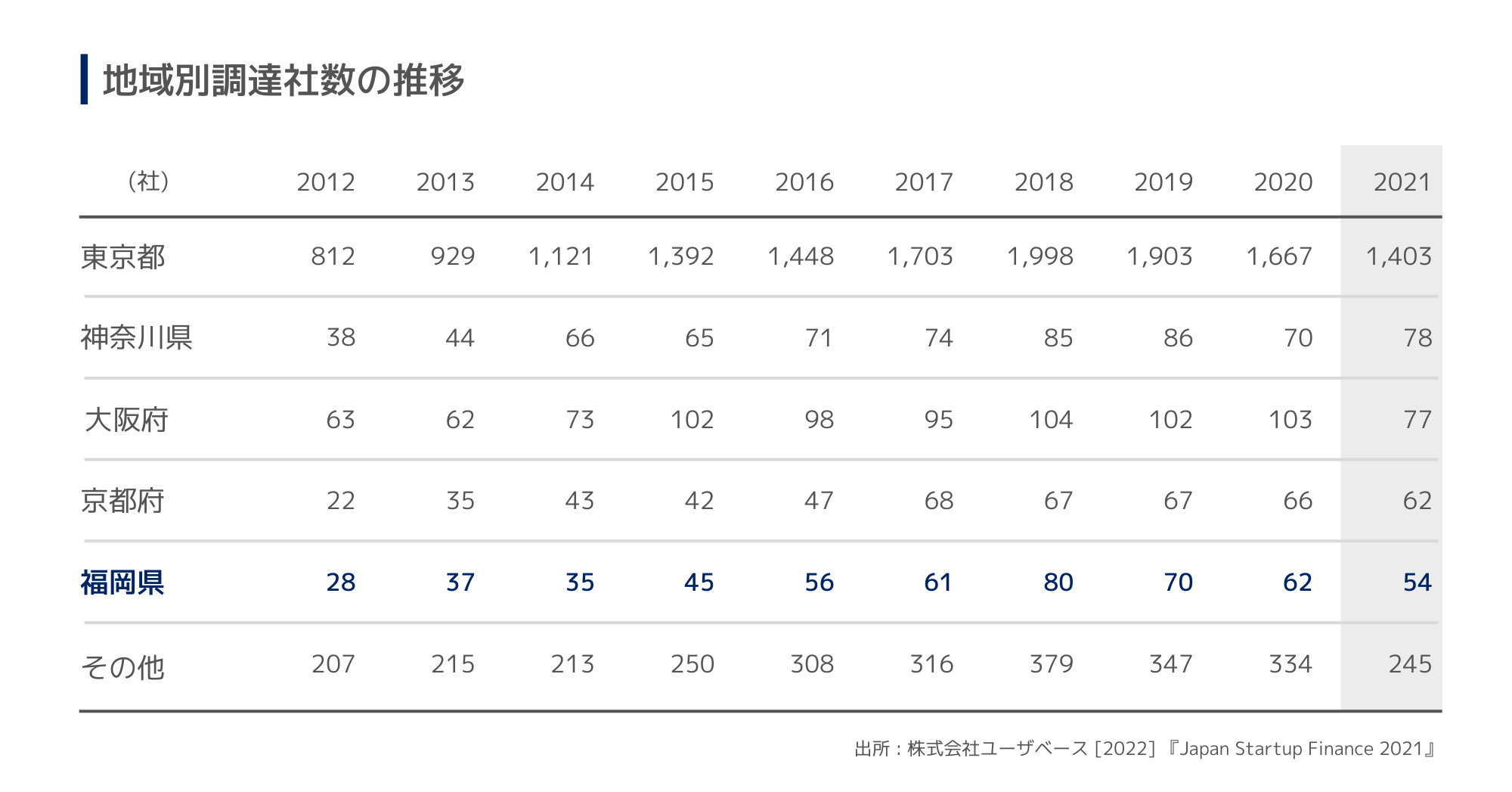

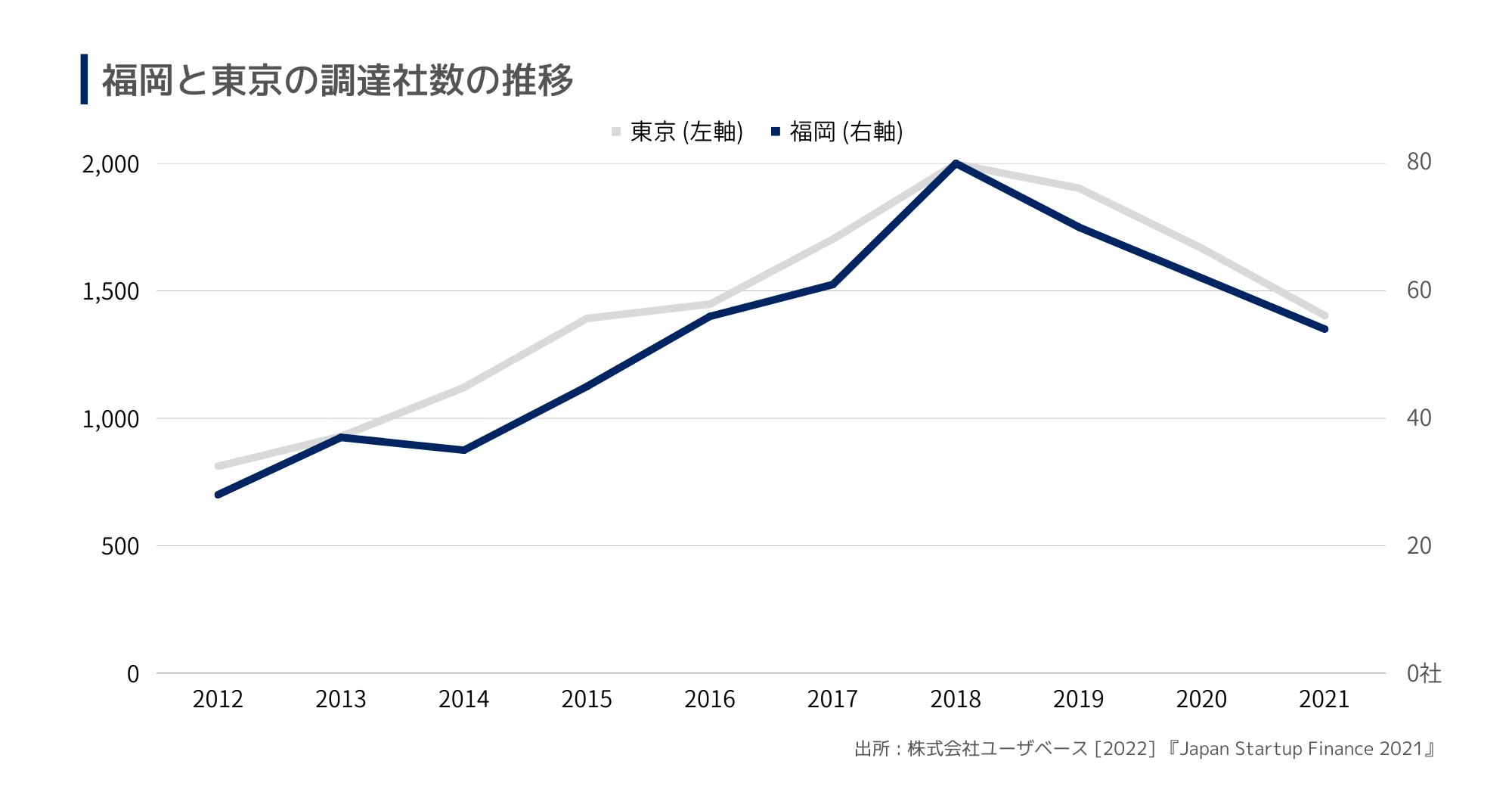

ユーザベースがまとめたJapan Startup Finance 2021によると、資金調達を行った福岡のスタートアップは2021年に年間54社。2012年の28社と比べると2倍弱に伸びています。最も調達が活発だったのは2018年の80社でした。

東京のスタートアップの社数とはまだ大きな差がありますが、チャートは似た形となっており、福岡だけが大きく伸びたというよりも、東京のトレンドと同等程度、負けてはいないが勝ってもいないというのが分かります。

調達額についてはどうでしょうか。

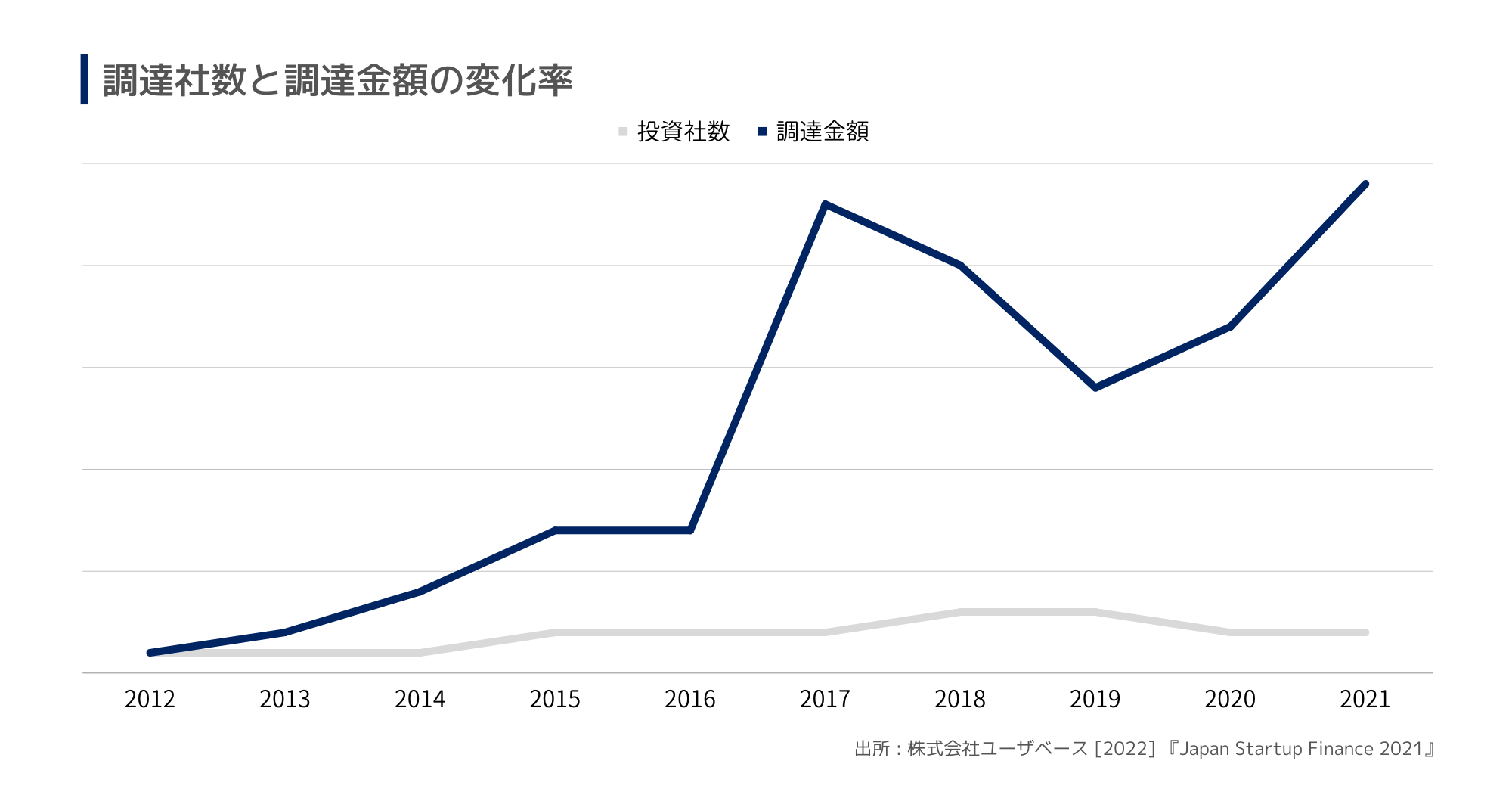

2021年の福岡での調達額は全体で144億円。これは2012年の6億円から実に24倍に急増しています。調達額は全国でも増加傾向を示していますが、東京や全国平均では12年比で12倍程度であることからも、福岡がより大きく伸びていることが分かります。

また、これは福岡に限った話ではありませんが、近年は調達を行うスタートアップの数の増加とともに、1社あたりの調達額が増加することで、調達総額が大きく伸びていることが分かります。投資社数に比べ、調達金額の伸びが大きいことは下図に示した通りです。

以上のことから、福岡では全国のトレンドに比べて調達社数の伸び幅も大きいですが、より1社当たりの調達額が伸びている、つまりこの10年で調達の大型化も進んだということです。

これは、10年前に比べて調達を行える企業は増えている一方、投資家から求められる事業の規模感への期待も増えており、より大きなエクイティストーリーが地方の企業であっても求められるようになってきたとも言えます。

地方発でスタートアップすることと、大きな事業に挑戦することが両立できるようになった反面、これまでの地方でのスタートアップのスタイルと異なる面もあるなど、成長戦略に悩まれている起業家も目にするようになってきました。

九州各県の動向は

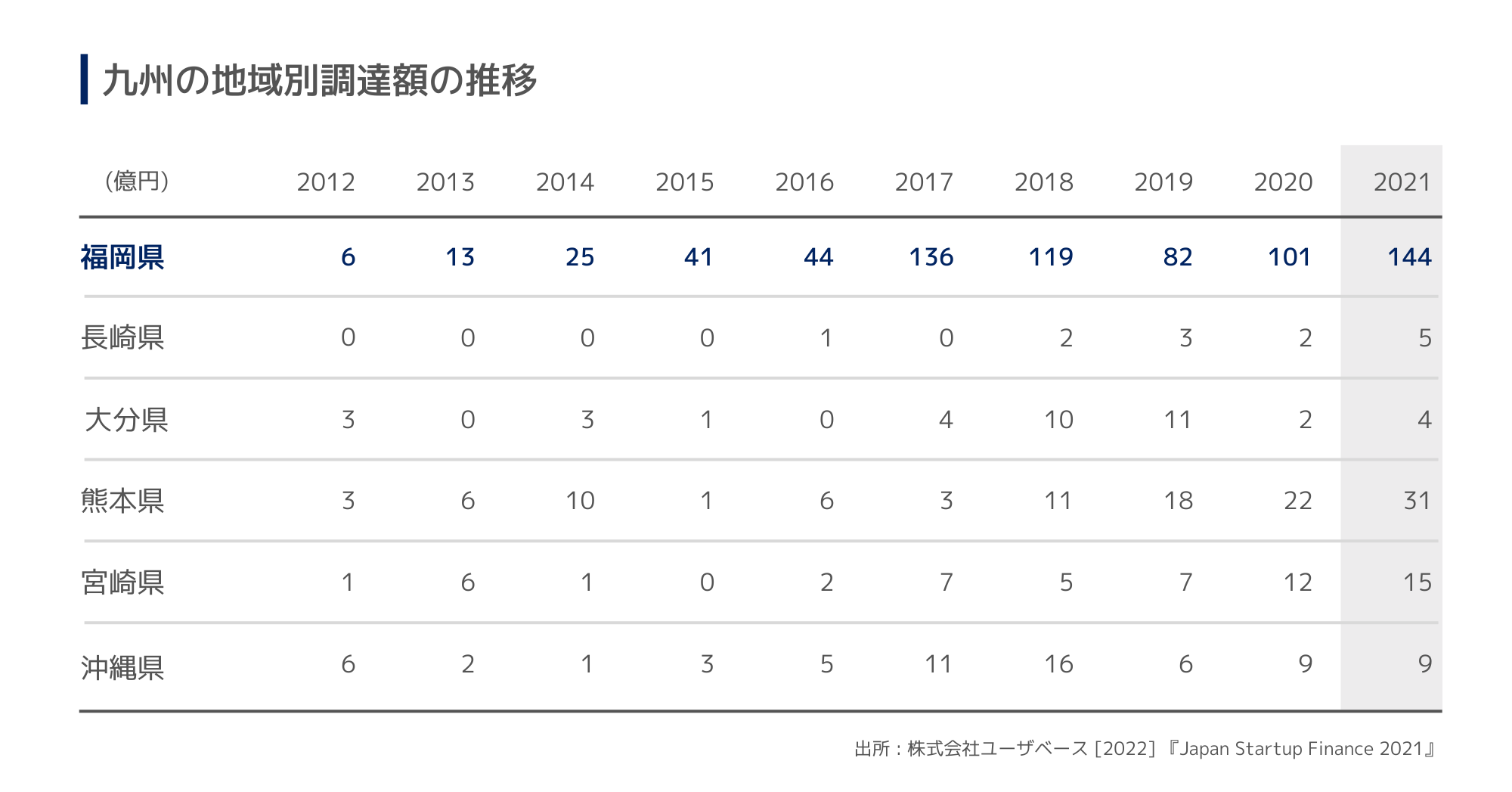

九州でのスタートアップの盛り上がりは、福岡だけに限った話ではありません。

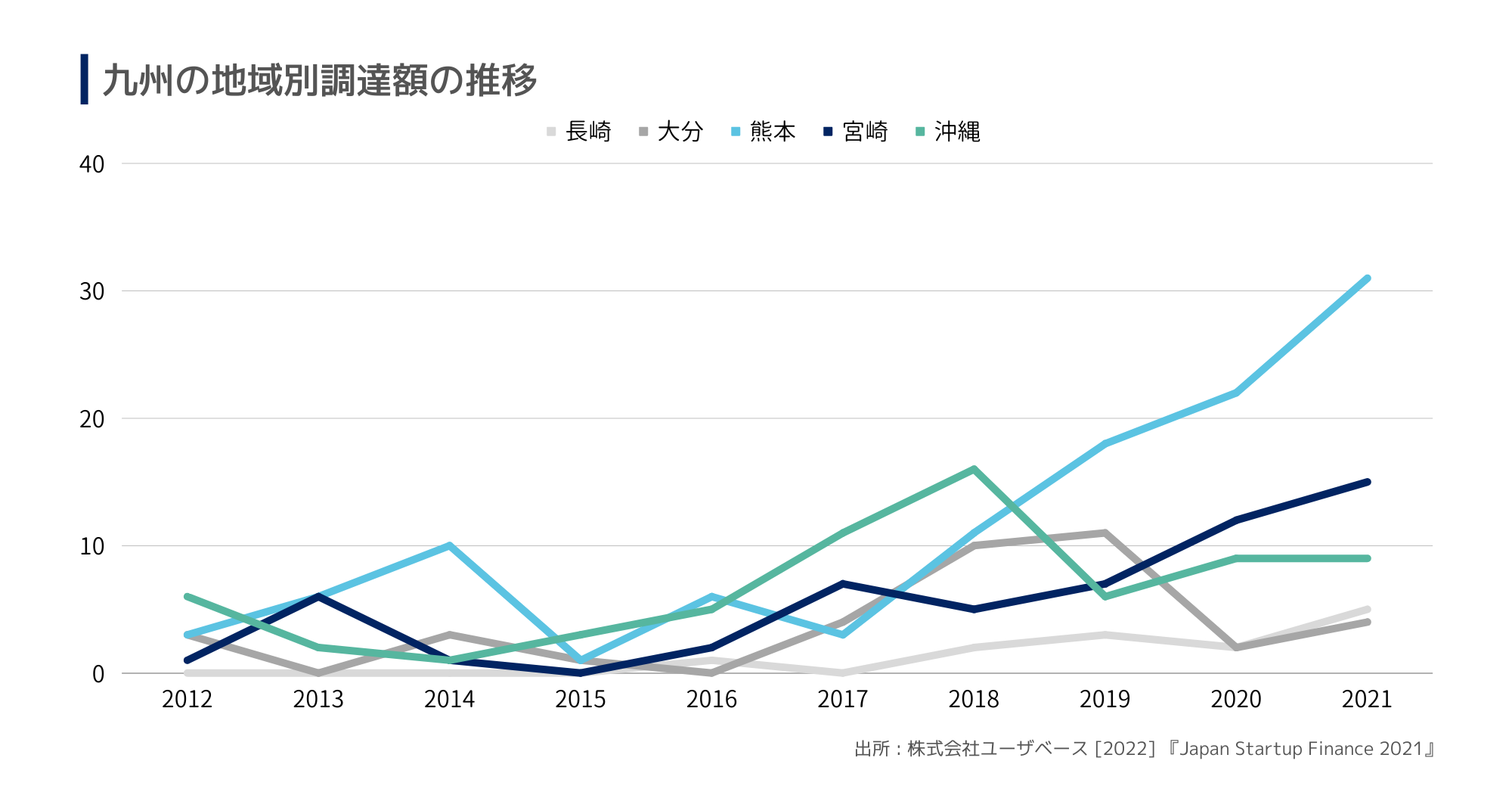

データは少し限られてしまいますが、他の各県の動向も確認してみましょう。(弊社の投資方針の都合上、沖縄を九州圏と位置づけて掲載しています。ご了承下さい。)

詳細数値が開示されていない佐賀、鹿児島を除く各県の調達額のトレンドは、大まかに言えば増加傾向でした。特に大きな伸びを見せているのが、熊本と宮崎、沖縄のスタートアップです。

ただし、統計を見る上で注意しなければいけない点もあります。例えば熊本では植物肉事業を行うDAIZが2022年にプレシリーズCラウンドで30億の調達をしており、2021年にもシリーズB等で20億円強、2020年には6.5億円と大型の調達を実施していました。心電と心音をデータ化する聴診器「超聴診器」の開発を行うAMIも2020年に5億円強の調達を行っており、研究開発型のスタートアップが統計数値に大きな影響を与えている可能性が高いということです。

調達社数が開示されていないため起業家やスタートアップの数的な動向は確認できていないのですが、熊本や宮崎、沖縄がトレンドとして伸びているというのは個人的な感覚にも近く、ある程度は実態に近いのかなと思っています。弊社も昨年宮崎オフィスを開設しました。

また、調達額に表れるにはまだ数年のタイムラグがあるとは思いますが、統計数値のでていなかった佐賀や鹿児島、直近では調達額の動きの小さな長崎でも行政を始めとしたスタートアップ支援の枠組みが動き始めており、様々なVCがその地に目を向けた支援を始めていることも耳にする機会が増え、今後もこの上昇トレンドが続くものと思っています。

さて、前置きが長くなりましたが、ドーガン・ベータのこの10年はどうだったのでしょうか。

数字で見るドーガン・ベータの10年

まずは簡単に弊社の紹介をしますと、2004年にDOGANグループが設立され、その2年後、最初に立ち上げた地域特化型のファンドがベンチャーファンドでした。しかし、ファンド設立の2006年はベンチャー企業 (当時はスタートアップという呼称よりもベンチャー企業がよく使われていましたね) に逆風が吹き荒れ、その後のリーマンショックによって株式市場も大きくダメージを受けたという時期であり、九州ではベンチャー投資が難しかった時期でもありました。

そんななか、2010年代に入ってからアラタナ [2015年 ZOZOの子会社化] やアイキューブドシステムズ [2020年 東証グロース市場上場] とご一緒する機会が生まれたりと、少しづつ九州でもベンチャーの機運が高まってきます。私がDOGANグループを知ったのもこの時期であり、スタートアップ都市宣言がなされた2012年、本格的なスタートアップ向けファンドとして1号ファンドの立ち上げを行いました。

ファンドの歴史

ドーガン・ベータでは、2012年からの累計で3本、総額約40億円のファンドを組成してきました。弊社の主な特徴は2つで、地域にこだわった投資を行うということ。そして、ファンドへの投資家も地域にこだわって集めていることです。私たちはこのように地域で資金が循環することを「金融の地産地消」と呼び、事業を行ううえでとても大切にしています。

この10年の投資社数は2022年8月末時点で累計68社となっており、多くの良い起業家に恵まれたファンドになりました。

2022年8月末時点の数字

プロダクトリリース前後を対象とするいわゆるシードファンドで、投資先が追加の調達へと進んでいくための支援を行っており、弊社の投資以降、投資先の皆様が調達した資金の額は現在250億円を超えています。

投資先はどこの地域が多い?

続いて、投資先スタートアップの本店所在地を見てみましょう。

九州にこだわった投資をするとの宣言の通り、九州圏が全体の3/4であり、福岡県だけで全体の半分強を占めていました。九州域外では東京含む関東圏が15%弱といった構成で、実は海外やその他地域でも投資を行っています。

域外企業への投資については、例えば農業や観光といった九州の地場産業に資する事業に取り組むスタートアップであったり、私達自身が九州にいるからこそのネットワークを活かした支援が見込める場合に、本店所在地の如何を問わず投資を行ってきました。

投資先がターゲットとする市場や産業は様々で、良く言えば多様であり、悪い見方をすれば特徴を持った地場産業というものが育っていないという言い方もできます。賛否両論ありますが、特定産業に的を絞った地域振興は、クラスター理論に代表される過去の取り組みの結果を見る限り、なかなかうまく行かないのではというのが個人的な見解ではあります。

特定の地域でのエコシステムはどんなアセットが積み上がれば実現されるのか、というのを常に考えているのですが、これは産業を絞ることによって生まれる各種のメリットよりも、多様であってもスタートアップ的な人材と資金が供給され続ける環境の方が、エコシステムの初期にはより重要な資産であり、その結果として都市の規模によっては産業を絞ることで更に強みが生まれるかもしれない、という順番で思考するのが良い気もしています。このことについては、また別途記事をまとめたいですね。

投資先のフェーズやバリュエーションレンジは?

さて、話は戻り、初回の投資タイミングについても見ていきましょう。

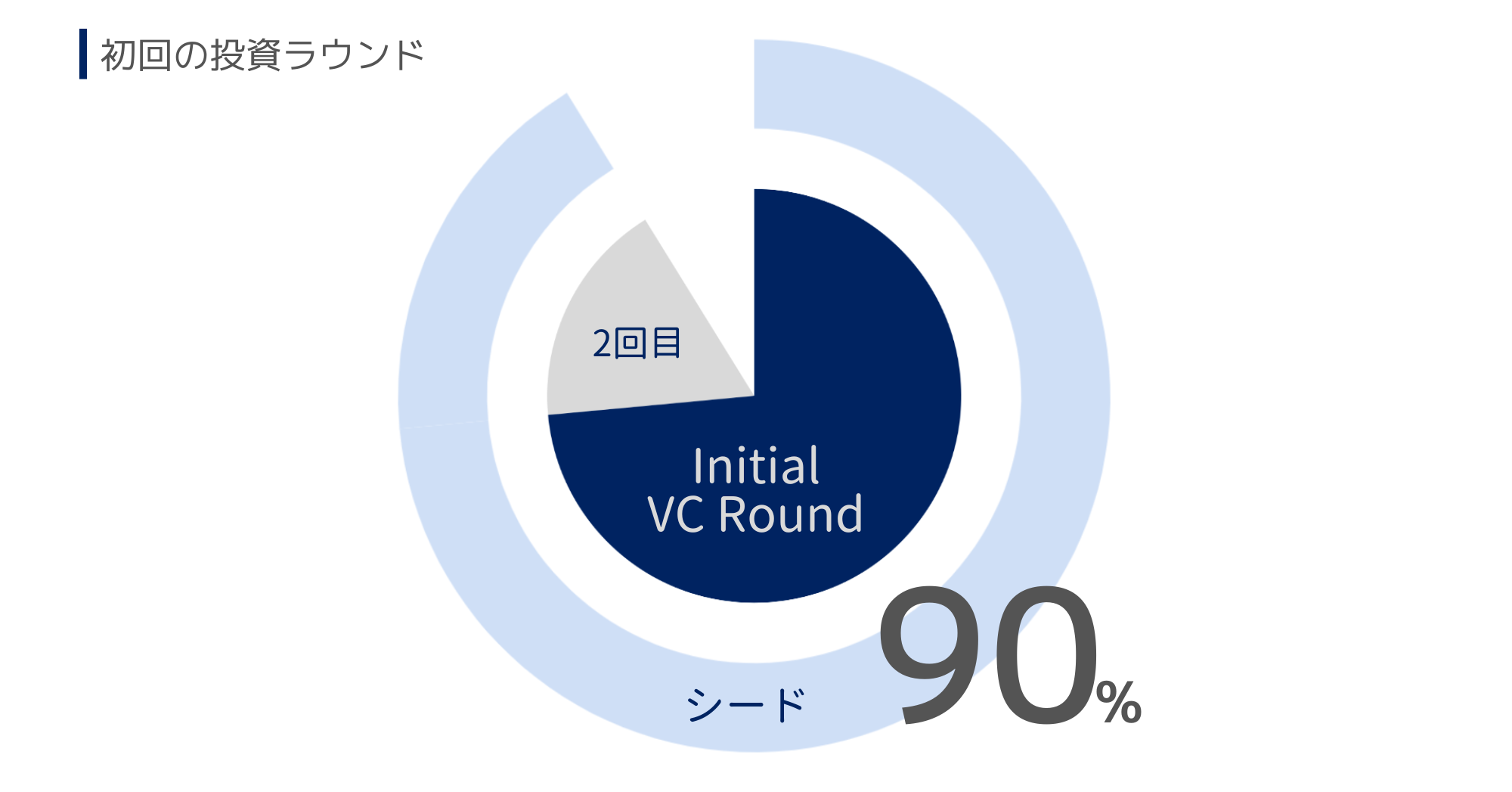

弊社の場合、投資先の多くはいわゆるシード期のスタートアップに分類されます。しかし、地域には事業フェーズこそ一定進んでいるもののVC等からのエクイティ調達は初めてという企業も多く、ドーガン・ベータでは “Initial VC Round” と定義をしているのですが、初めてVCから調達を行うという初回ラウンドを積極的に支援しています。

全体の7割超がこのInitial VC Roundでの投資であり、2回目を含めると全体の9割を超えているなど、エクイティーストーリーを作り込むシード期からシリーズAへと進んでいくためのお手伝いをしてきました。初回ラウンドでないと投資を行わないということではなく、シード期のスタートアップへの投資が8割、アーリーが1割にミドル・レイターが合わせて1割と、比較的後ろのフェーズでの投資も行っています。

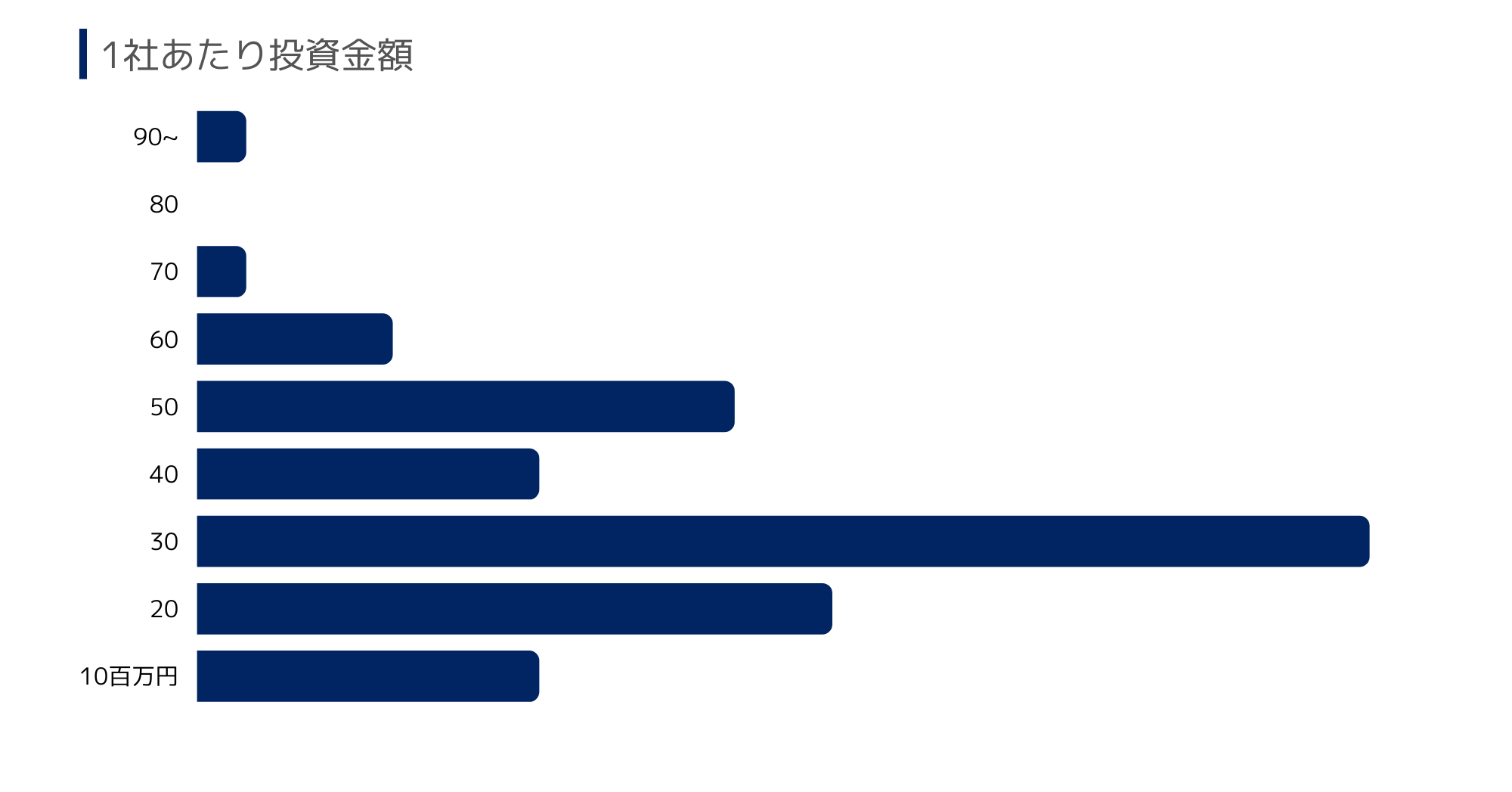

1社当たりの初回投資額は20Mil前後が多く、追加投資も含めて投資を行うことで、累計投資額は中央値が30Mil、最小の数百万円から最大1億円程度までの幅になりました。

最初の2本のファンドは10億円規模であったため積極的な追加投資は実施できなかったものの、2020年に設立した20億円規模の3号ファンドでは1社当たりの累計投資額は増加していく見込みです。

株主としての関わり方

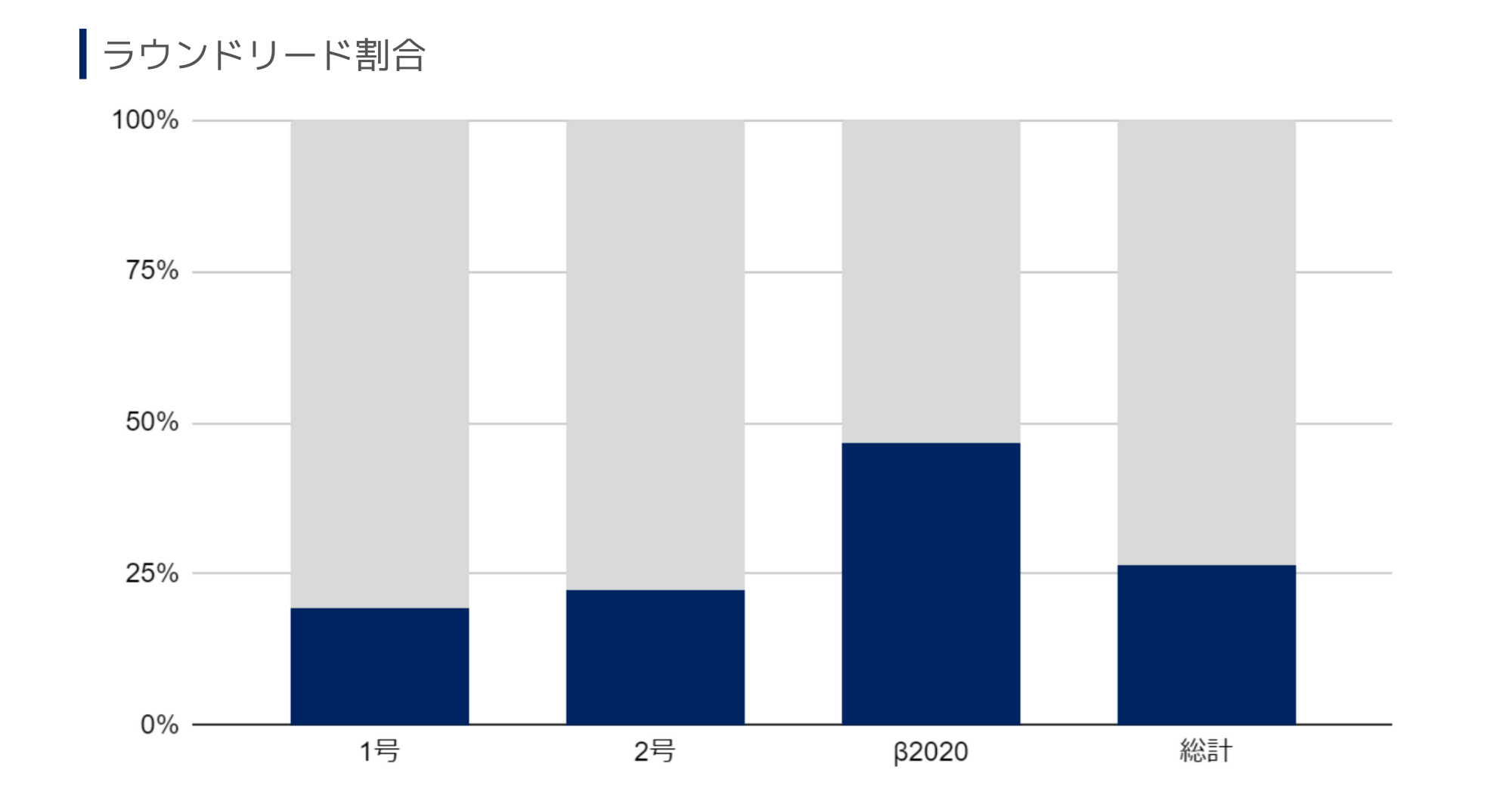

いわゆるリード投資の有無という点に関しては「シードラウンドでのリードとは?」という疑問が湧かないでもないですが、単独での投資実行や、株価含めたタームシートの調整などの行為をリードと仮に呼ぶとすれば、直近ではリード投資が増えています。

ファンドサイズの小さかった1-2号では全体の1/4程度でしたが、直近のファンドでは約半数でラウンドリードを務めました。

初回投資時点での株式シェアは5%前後となることが最も多く、リード案件では10%前後となるケースも見られます。プロダクトの有無や進捗によってこれらは大きく変動するため一概には言えないことが多く、あくまで統計的な参考数値としてご了承下さい。

また、追加投資においてはシェアの維持を目的とするプロラタ投資を基本としつつ、持ち分を増やす投資もシード期の中であれば行うことがあります。これも対象となるスタートアップの資本政策によって異なるため、どのような形が一般的ということは一概には言えません。VCの投資戦略については起業のエクイティ・ファイナンスなどをご参照下さい。

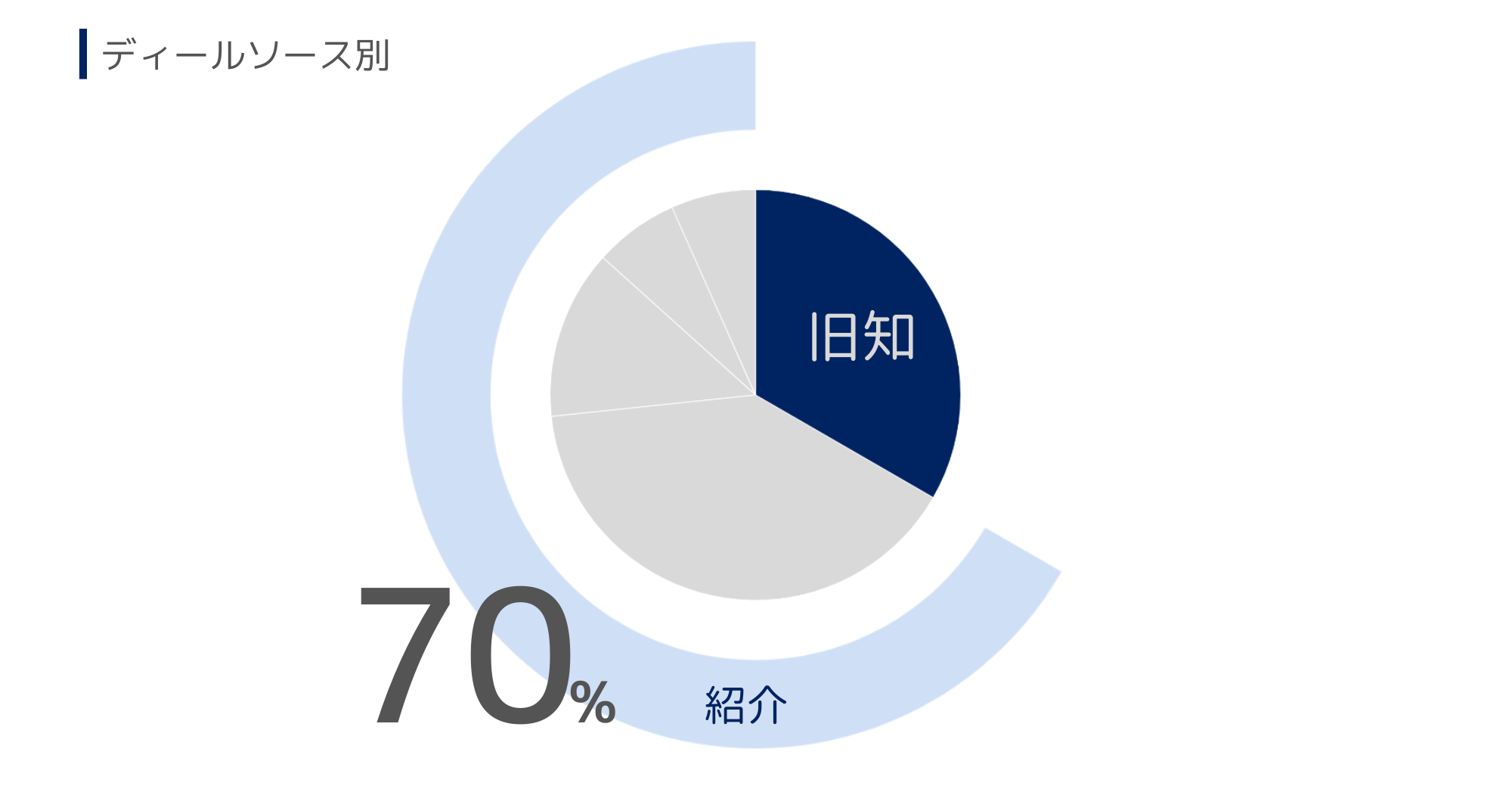

ディールソース

最後に、どのような接点で起業家と出会っているのかについても触れておきます。

ソーシングと呼ばれるこの出会いのタイミングは、投資に至ったなかでは圧倒的に紹介が多いです。2020年からの約2年のデータでは、VC・支援者からの紹介が約半数を占め、既存投資先からの紹介が15%弱でした。

一方、30%強を占めるのは旧知の起業家への投資で、投資をした時点で既に数年来の付き合いというケースも多いのが弊社の特徴です。最初の接点はイベントであったりコミュニティ活動のなかであったり、時にはスタートアップカフェのような施設での出会いであったりと、日々生活をしている中で生まれた出会いが長く続き、お互いが調達に向き合い始めたタイミングでご一緒するという形です。

これ以外にも、DMや問い合わせフォームからの連絡や、EIRからの投資など様々なディールソースが存在しています。弊社では年間200社ほどの投資検討を行っており、イベントでの立ち話を含めると更に多くの起業家との出会いを頂きながら、早いときには1-2ヶ月で、長いときには数年を経て投資でご一緒してきました。

つまりドーガン・ベータとは

これまでの内容をまとめると、弊社では

・10年間で68社に投資を実行

・”Initial VC Round”という、VC初めましての投資が7割

・投資先のスタートアップは福岡本社が5割強、九州全域で7割強

・3,000万円前後の投資が多く、追加投資含め1億円程度まで投資

といった特徴を持って活動をしてきました。

一方で、全社の統計では見えませんが、4名在籍するキャピタリストごとにも本当は特徴を見て取ることができます。

本稿を書いている渡辺の投資先はシード期が多く、またそのほとんどは大名からCharichariで行ける距離にオフィスを構えています。宮崎在住の津野はアグリの領域に強く、やはり宮崎の投資先も多いなど、それぞれの方針やこれまでの経験によってムラがあります。

これらは外からはなかなか見えにくい情報ですが、ディールソースでもあったように既存投資先の起業家に私達のレファレンスを取っていただいたり、また直接声を掛けて頂ければもちろんお答えもしますし、一度に4名全員と話せるプログラムも用意しているので、是非ご活用下さい。

これからの九州の10年

さて、福岡を始めとする九州全体では

・各県がスタートアップ振興施策を行い始めており

・(程度の差こそあれど)調達金額も上昇傾向

・福岡以外では特に熊本、大分、宮崎で顕著

・福岡は、調達額ベースで全国の4%程度をキープ

という状況でした。

国内人口に福岡が占める割合が4%であることを勘案すれば、これは善戦しているという見方もできます。一方、九州・沖縄で全人口の約1割ということを考えれば、まだまだ伸びしろがあるとも考えられます。

また、遅行指標ではありますが、IPOに占める割合ではまだまだ人口比には及ばない状況であるというのが現実です。

この10年で、間違いなく福岡のスタートアップ産業は盛り上がってきました。これからIPOやM&Aといった、資本と人材の循環が起こり始めていくことも見えてきています。

これからの10年は、福岡だけにとどまらず、九州各県においてもエコシステムの回転が起こるような取り組みを行っていき、1割経済といわれる九州を、スタートアップの領域でも現実のものとしていきたいと改めて思いました。

まだ見ぬ起業家の皆様と、いつか投資でご一緒できる日が楽しみです。

関連コラム

-

「地方の課題感を自分ゴトとしてわかることが魅力だった」東京発のJOINSが九州のVCを選んだ理由

- インタビュー

地方企業が抱える課題を、都市部に住む副業人材が“リモート”で解決する──。既存の副業マッチングサービスとは異なるアプローチから、人材不足に悩む地方企業の課題解決と個人のキャリア支援に取り組んでいるのが2017年創業のJOINSです。 これまでJOINSが手がけるサービスには700社以上の地方… -

VCが投資を決めるまでに、社内では何が起こっているのか?

- コラム

「初めてのベンチャーキャピタルからの資金調達、どのようにすればいいのか分からない」という声をよく聞きます。実際、準備すべきことは多く、何から手を付けて良いのかわからないものです。 これが理由でVCへの接触が遅くなってしまうことも少なくありません。僕自身もドーガン・ベータにジョインするまで、ど… -

優先株がVC投資のデファクト・スタンダードになったワケ

- ノウハウ

こんにちは、ドーガン・ベータの渡辺です。DOGAN beta labではこれまで資本政策や投資契約など、スタートアップの投資実務に関するポストをいくつかしてきました。しかし、その根本である「株式」についてはまだ触れたことがなかったことに気づきまして、今回はそのなかでも今やほとんどのスタートアップが採… -

“地元企業との連携”で事業拡大、累計35万人が活用「チャリチャリ」の地域に根ざしたサービスの作り方

- インタビュー

2018年2月に福岡でサービスを開始したシェアサイクルサービスの「Charichari(チャリチャリ)」。現在では約2,500台の自転車と500ヵ所以上の駐輪ポートを展開し、地域密着型のモビリティサービスとしてさまざまなシーンで使われるようになっています。 対象のエリアも少しずつ拡張していて…