Column

コラム

βventure capital Colum

福岡にスタートアップ・エコシステムの土壌を作る──ドーガン・ベータ15年間の道のりとこれから

「金融の地産地消」をキーワードに、地元企業から集めた資金で次世代を担うベンチャー企業や中小企業の挑戦を支えていく──。そのような考えから、2006年にドーガン・ベータは地域に根ざしたベンチャーファンドを福岡にて立ち上げました。それから約15年。この間に福岡を中心とした九州のスタートアップ環境が大きく変化していくのと並行して、ドーガン・ベータ自体も累計5本・約50億円のベンチャーファンドの立ち上げ・運営を手掛けるようになりました。2017年にはVC部門を分社化し、現在のドーガン・ベータとして新たな挑戦も始めています。

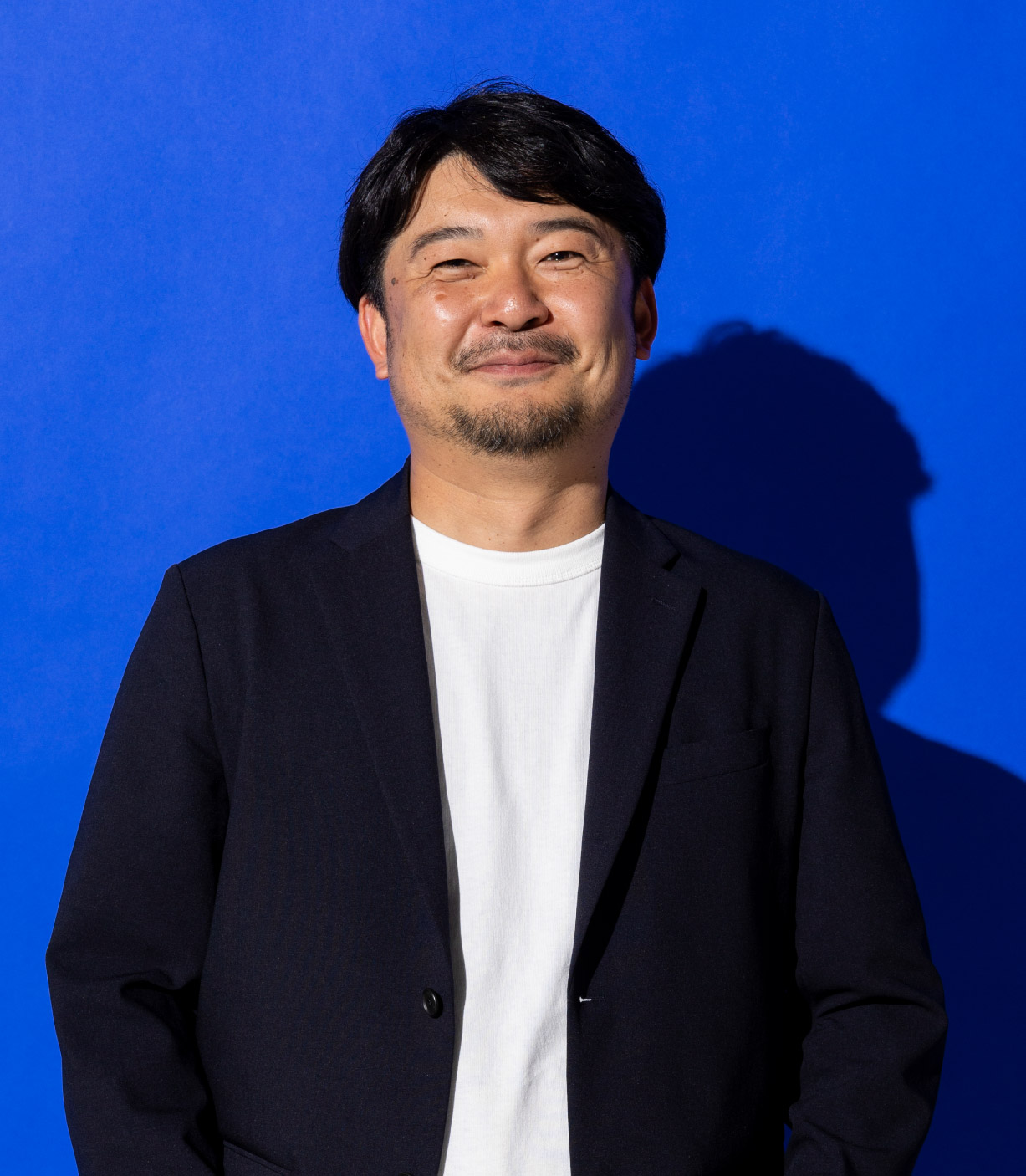

そもそもドーガン・ベータのファンドがどのような想いから生まれ、いかなる変遷をたどりながら現在まで至っているのか。そして新ファンドを引っ提げてこれから何をやっていくのか。今回はドーガン・ベータ代表取締役パートナーである林龍平にその全貌を語ってもらいました。

株式会社ドーガン・ベータ 代表取締役パートナー

住友銀行・シティバンクを経て2005年よりドーガンで地域特化型ベンチャーキャピタルの立ち上げに携わり、累計5本・総額50億円超のファンドを運営。2017年にドーガンよりVC部門を分社化したドーガン・ベータ設立し代表就任。2019年より日本ベンチャーキャピタル協会 理事 地方創生部会長を務める。

15年前に福岡で生まれた0号ファンド、最初の投資先はアキュメンバイオファーマ

── 最初のファンドを設立したのは今から15年前の2006年ですよね。福岡でベンチャーファンドを立ち上げるに至った経緯から教えてください

ドーガン・ベータの前身であるコア・コンピタンス九州は2004年に生まれた会社です。当時思い描いていたのが「金融の地産地消」。地元の地銀や事業会社から集めた資金を用いて、中小企業や新興企業の挑戦を後押しするという計画でした。言わば自分たちが「ローカルの投資銀行」のような役割を担うことで、地方経済の突破口になれるのではと考えていたんです。

最初の案件は、熊本にある老舗の海苔製造会社の再生。負債総額は100億円を超え、地銀など400人近くの債権者の協力を得ながら半年がかりで何とか事業を再生させました。

自分たち自身もベンチャー企業だったので、とにかくやれることからガムシャラにやってみる。そのような形でスタートし、事業再生やM&Aなどに取り組む中で2006年に最初のファンドを立ち上げました。

── ベンチャー投資自体は当初から計画の中にあったんですか?

起業時のロードマップには入っていたのですが、まさか創業約2年で始めるとは思っていませんでした。

1つのきっかけになったのが、地元企業の後押しです。最初のファンド(チャレンジ九州・中小企業がんばれファンド)では中小機構や九電工などから出資を受けました。2006年と言えば九州ではVCというカテゴリー自体が一般的ではないことに加え、ライブドアショックの影響も市場が冷え込んでいた時期です。それでも応援してくださった地元の事業会社は自分たちでもベンチャー企業を支援したいという考えがあり、そこが上手く共鳴しました。

もともとインターネットやスタートアップの波が来る以前から、九州には起業家気質のようなものがあると思っているんです。たとえばロイヤルホストやお仏壇のはせがわなども福岡で生まれた会社。私たちが2006年にベンチャー投資をやりたいと良い出した時も、たくさんの人たちから「絶対にやった方が良いよ」という声を頂きました。

地域特性としてシリコンバレーのような「ペイフォワード」に近い発想があり、それがスタートアップ・エコシステムを作るという観点でも大きかったです。Q-Board(福岡証券取引所が開設したベンチャー企業向け株式市場)が出来たのも2000年。ITバブルなどを経験しながらも、みんなで新しい企業を育てようという気運がありました。

── とはいえ、最初からIT系のスタートアップにどんどん投資をしていたわけではないんですよね

最初のファンドでは「中小企業頑張れファンド」というフォーマットを活用していて、全国で2番目の事例でした。このファンドはベンチャー投資と第二創業期の会社の支援のハイブリッドモデル。特に当時はスタートアップ企業がまだ少なかったことに加えてバリエーションもつきにくい時期だったため、初期は印刷会社の新規事業や老舗の中小企業の中国進出案件などを支援していました。

実際このファンドで投資した16社のうち、そのほとんどが中小企業や第二創業期の地元企業だったんです。

── いわゆるベンチャー・スタートアップに投資をするようになったのはいつ頃からでしょうか?

最初の案件はヘリオス(2015年に東証マザーズに上場、ドーガンの投資先では初の新規上場)の前身であるアキュメンバイオファーマという九州大学発のバイオベンチャーです。眼科医の鍵本忠尚さんが立ち上げた会社で、投資をした2006年はまだ売り上げがゼロ、債務超過のタイミング。それでも同社の技術が形になれば「目が見えなくなる人を助けられる可能性がある」、そう感じて投資を決めました。

IT系では2008年に投資をしたアラタナ(2015年にZOZOが買収、2020年に吸収合併)が初めてです。当時は社員数が10〜20人ほどで、その後主力事業となるEC支援事業を本格的に開始する前の頃。元々地元の地銀系VCから出資を受けていて、私たちは2社目の外部投資家として参画させていただきました。

今でこそ経験値に基づいた投資をする際の基準のようなものがあるのですが、当時はIT系スタートアップへの投資経験が全くなかったので、正直直感に近かったかもしれません。ただ純粋にこれから確実にECが伸びるということに加え、その市場で戦えそうな起業家・チームだと感じました。初回の面談からおそらく投資をすることになるだろうと、NDAを持参していったことを覚えています。

福岡にスタートアップコミュニティの土壌を作る

── そのような流れを経て、2012年には2つ目のファンド(九州アントレプレナークラブ、11億円規模)を設立されましたね

最初のファンドからの新規投資は2010年以降はストップしていたのですが、徐々に面白いスタートアップが増え、出資の相談も受け続けていました。今のタイミングであればスタートアップに絞って投資をしていけるかもしれない。そのように感じ始めていたんです。

内部的にもそれまでは基本的に私1人でファンドの運営業務を担当していたところに、現取締役パートナーの渡辺がインターンとして加わってくれてマンパワーが2倍になって。新しいことにチャレンジできる体制も整いつつありました。

ちょうどそんなタイミングで、数社の地銀さんや中小機構さんと新しくファンドを作ろうという話が重なった。そのような形で立ち上げた2つ目のファンドからは最終的に26社へ投資をしました。

── 1つ目のファンドとは一転、投資先の中心はIT系のスタートアップになりました

当時珍しかったシード投資を重点的に行い、投資先の半数以上には初めての外部投資家として出資をしています。

この時期はまだまだエコシステムが未成熟で、起業家の中でもベンチャーファイナンスの体系的な理解が今ほど進んでいなかった。特に福岡の場合は起業家がファイナンスの相談ができる相手もほとんどいない状況の中で、自分たちが身近な相談役になるとともに、過去の経験を通じて得られた知見を少しでも還元していきたいと考えていました。

── このタイミングで新たにインキュベーション施設「OnRAMP(オンランプ)」も開設していますが、どのような意図があったのでしょう?

自分たちがやるべきなのは「お金を出すこと」だけではないはず。オフィスを提供しつつ、定期的にイベントも実施しながら起業家同士や起業家と投資家が顔を合わせられるコミュニティを作りたいと考えたんです。ちょうどその頃に渡辺と一緒にシリコンバレーのPlug and Playの施設にも訪れ、どのようなコミュニティを目指していくかを議論したりもしていました。

実際、私たちのリソースもかなり限られていたのでインキュベーション施設の運営はかなり大変で…。それでも初期から入居してくれていたチームの中からスカイディスクやウェルモのように累計で十数億円の資金調達をしながら成長を遂げていくスタートアップが生まれて。徐々に福岡でのスタートアップコミュニティが広がり、小さいながらエコシステムの芽が出てきた手応えも得られました。

連続起業家の最首英裕さんが代表を務めるグルーヴノーツに投資したのもこのファンドから。もともとは福岡に縁のなかった方達が福岡で立ち上げたAIスタートアップに早い段階から伴走するという貴重な経験もさせてもらいました。

ここで火をつけなければ冬の時代に逆戻り。分社化を決めた想い

── そんな中で2017年1月にドーガン・ベータの分社化を決定されました。翌月にはドーガン時代から数えて3つ目のファンド(九州アントレプレナークラブ2号、12億円規模)も設立しています。この年は林さんにとっても大きな転機となったのではないでしょうか?

そうですね。分社化については2014年に福岡市が国家戦略特区(創業特区)に指定されるなど福岡でもスタートアップ・エコシステムが回り始めるとともに、重要な局面に差し掛かってきたことが1つの背景です。

ここでベンチャーの火がつかなければ、それまでと同じように結局冬の時代に逆戻りしてしまう。自分たち自身も何か行動を起こさなければという強烈な危機感がありました。

またドーガングループとしても当時20名ほどの規模で投資(ベンチャー・再生・バイアウト)やアドバイザリー(戦略コンサル・M&Aなど)など多岐にわたるサービスを提供していたんですね。次第に「それぞれの専門性を高めていこう」と議論が進み、その取り組みの一環としてベンチャー投資の部門を分社化したという内部的な要因もあります。

── ドーガン・ベータとして組成した3つ目のファンドでは、それ以前のファンドから変えた部分はありますか?

投資の考え方や投資先へのサポートの仕方は基本的にそれ以前と大きくは変えていません。シードステージのスタートアップに対して出資をし、CFOに近い立ち位置で創業期の起業家に伴走しながら、次のラウンドに向けて一緒に進んでいくのが自分たちの役割だと考えています。ファイナンスをするためには当然マイルストーンを達成している必要がありますから、それを設計したり、ロードマップを描くサポートをする。その過程でプロダクトの方向性自体を考える議論にも一緒に加わるといった形です。

一方で、投資対象はそれまでと少しずつ変わってきました。1つは起業家の年齢層。以前はセカンドキャリア、サードキャリアで起業をした人たちに投資をすることが多かった反面、福岡でも若い起業家が増え、投資先の世代間が移ってきた印象があります。

もう1つ、大きな変化としては福岡以外の投資先が増えました。3つ目のファンドで投資した全27社中、福岡に本社を構える投資先は半分ほど。実は東京のスタートアップが約30%で、残りの約20%が福岡以外の九州というイメージです。海外の投資先も1社あります。

── それはあえて福岡以外のスタートアップに対しても積極的に投資をするようになってきているのでしょうか?

もちろん福岡発のVCとして、今後も福岡のスタートアップ・エコシステムを盛り上げていきたいという思いは変わりません。

ただ福岡だけに対象を狭めてしまうと、起業家の数も限りがありますし、いつかは頭打ちになってしまうかもしれない。福岡を大切にしつつも、いつまでもそこだけに閉じているのは違うのではないか。そこに対してある種の危機感が生まれ、次第にチーム内でも頻繁に議論をするようになりました。

たとえば九州全体に目を向けるだけでも10倍ほどのポテンシャルがあります。自分たちが福岡でやってきたことを九州の他の県に広げていければ、スタートアップのエコシステム自体を九州全体へと拡張していけるかもしれません。そこにはずっと福岡を拠点にベンチャー投資をしてきたドーガン・ベータだからこそできることがあると考えています。

また九州に限った話ではなく、自分たちの特徴を活かして東京のスタートアップに貢献することだってできるはずだと考えるようになったんです。一例を挙げるとファンドのLPには地元の事業会社にも多く参画してもらっているため、彼らの力を借りることで九州というフィールドでBtoBのビジネスを試すこともできます。

そのニーズがあるスタートアップにとっては、むしろ東京のVCよりも私たちの方が相性が良いケースもあります。投資先のinahoは、本社を鎌倉に置きながら、アスパラガスの自動収穫ロボットの開発を佐賀県で現地の農家さんと共同で行っていたりなど、解決したい課題に寄り添うという意味でも、九州のVCから出資を受ける意味は大きいのではと思っています。

福岡だけに閉じない。新ファンドを引っ提げ新たな挑戦へ

誤解を恐れずに言うと、地域特化のVCという打ち出し方をすることで下駄を履かせてもらっている感覚になることがあったんです。地方に特化しているから、東京のVCと比べるとあまり良くないパフォーマンスだったとしても十分悪くないと。

でも本質的には東京のVCや海外のVCとやっていること自体は大きく変わらないはずなんですよね。だからこそ福岡や九州だけに投資対象を限定するつもりもないですし、そこに閉じているようではだめだと思っているんです。

── 昨年は新たに4つ目のファンド(ベータ2020ファンド)も組成しました。最後に新ファンドを通じてチャレンジしていきたいことを教えてください

たとえば世界的なバイクメーカーのハーレーダビッドソンが創業の地である南部ウィスコンシン州ミルウォーキーに本社を構えているように、日本の地方にもそれぞれの地域特性に合った産業が育ち、地域ごとに多様な産業クラスターが形成されていくことが理想なのではないかと思っています。

これまで福岡でチャレンジしてきたことを九州各地へとフィードバックすることで、「各地の特性に応じたスタートアップ・エコシステムの灯をともす」。2021年は実際に県外に拠点を作ることも視野に入れながら、そのような活動に力を入れていきたいです。

関連コラム

-

VCはじめまして! 初回面談に必要な準備とタイミングはどう考えるべきか

- コラム

今回は宮崎を拠点に活動をしている津野が担当です。 スタートアップで初めてベンチャーキャピタルとコンタクトする際にどんな資料を準備をすればいいのか分からないという起業家は少なからずいらっしゃるのではないでしょうか。 宮崎で活動をしていると、これまで投資家との接点がなかったような起業家から… -

「徹底的な現場主義」カーブアウトから始まった沖縄発スタートアップ 成長の軌跡

- インタビュー

”機械学習とIoTの技術融合で、現場の仕事をラクにする”をミッションに掲げ、IoT・AIを活用したサービスを提供しているLiLz(リルズ)株式会社。 大規模なビルや工場等には、設備の状態を示す多くのアナログメーターが取り付けられていますが、それらを点検者が日常的に巡回して確認するのが現在でも… -

いまさら聞けない?原本証明の付けかた

- ノウハウ

あけましておめでとうございます! 昨年は一記事も寄稿できなかったドーガン・ベータの津野です。2024年はスタートアップの皆様に役立つような情報の発信を行っていきたいと思います。本年もどうぞよろしくお願いいたします! さて、ベンチャーキャピタルや銀行からの資金調達において、投資や融資の実行に必要な書類… -

β キャピタリスト年頭所感 2024

- コラム

新年あけましておめでとうございます。 社内ではすっかり恒例になってきました、年頭所感でございます。 2023年も九州スタートアップエコシステム及び弊社に関わっていただいた皆様、ありがとうございました。 例年にも増して、社内では抽象的な事象を思考したり議論したりする時間が多かった1年でした。202…